Несмотря на замедление темпов роста объемов мировой торговли, 2020 год для морских перевозок – удачное время

Локдаун 2020, вызванный вирусом Covid-19, оказал на мировую экономику губительное влияние. Но на фоне всеобщего волнения морское судоходство оказалось не только непотопляемым, но и прекрасно держится на плаву.

Нефтяные танкеры и сухогрузные суда, перевозящие железную руду, уголь и зерно, закончат этот непростой год с прибылью. Их ближайшие коллеги — контейнерные перевозчики — также настроены оптимистично. Волна коронавируса оказалась не так страшна, как все этого боялись. В самом начале пандемии ВТО предполагала, что объем торговли сократиться на 30%, по факту снижение оборотов произошло только на 8%.

Благотворное влияние на восстановление отрасли морских перевозок оказало то, что многие компании были готовы к переменам. Повышенная конкурентная борьба на протяжении последних десяти лет вынуждала всех участников рынка сокращать затраты и консолидироваться. Внутренний запас прочности и оптимизированные процессы помогли сконцентрироваться бизнесу настолько, что кризис 2020 обернулся для всей отрасли возможностями, а не потерями.

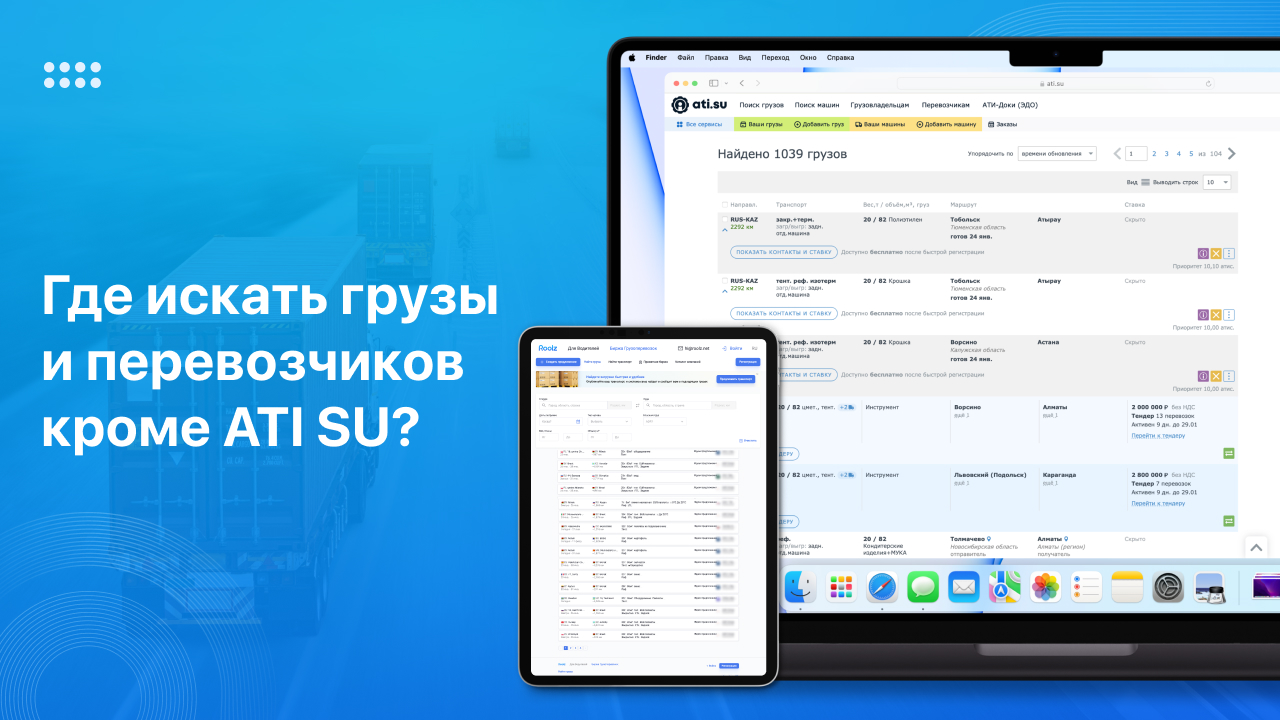

По данным инвестиционного банка Jefferies, после нескольких лет консолидации рынка семь компаний владеют 75% глобального флота (в 2016 году эта цифра была около 50%). Кроме того, в 2017 году были созданы три альянса, контролирующих ныне 85% мощностей в Тихоокеанском регионе и почти все мощности по направлению Азия-Европа.

Возросшая координация позволила компаниям среагировать на замедление торговли. Количество порожняковых рейсов не было значительным – максимум (12%) был зафиксирован в мае.

Пропускная способность была быстро восстановлена. Доля простаивающего флота упала примерно до 3%, что привело к резкому росту фрахтовых ставок. Наибольший скачок был на Транс-Тихоокеанских маршрутах. Спотовые цены на отправку контейнера из Китая на Западное побережье Америки выросли на 127% с прошлого года, достигнув рекордного уровня.

По оценке консалтинговой компании Sealntelligence, в 2020 году контейнерные перевозки достигнут рекордной прибыли в размере 12-15 миллиардов долларов. Maersk, крупнейший мировой оператор контейнерных перевозок, рассчитывает получить прибыль в размере 6-7 млрд долларов, вместо ожидаемых в начале пандемии 5,5 млрд.

Maersk и Hapag-Lloyd, еще один крупный оператор, отказались от гонки за объемами и долей рынка в пользу прибыльности. Maersk сосредоточился на развитии интеграций с другими участниками цепи поставок – складами и автотранспортными компаниями.

Экологические нормы

Важную роль играют новые экологические нормы. Международная морская организация (ИМО) планирует к 2050 году вдвое сократить выбросы парниковых газов по всей отрасли по сравнению с уровнем 2008 года.

Пока что путь к этой цели носит обрывочный характер, но с появлением новых технологий компании вынуждены заказывать корабли с жизненным циклом, рассчитанным на 25 и более лет.

Изменение торговых моделей

Цепочки поставок меняют свою конфигурацию из-за пандемии и Китайско-Американской экономической войны. Производства переносятся из Китай в другие азиатские страны. Это требует от судостроителей кораблей меньшего размера, но с соизмеримой с крупными суднами мощностью, которые смогут переправлять товары из малых азиатских портов в Европу или из Европы в азиатские хабы.

Танкеры и сухогрузы

Оба этих сегмента рынка более фрагментированы, поэтому им сложнее адаптироваться к новым условиям.

Средняя годовая прибыль у крупнейших нефтеналивных танкеров за последнее десятилетие была чуть выше точки безубыточности. Но развал сделки ОПЕК и России повлиял на цены на нефть, как Covid на спрос. В один момент этой весной более 10% танкеров были зафрахтованы как склады. Ставки резко выросли с 6500 долларов до 240 000 долларов. Сейчас ставки уже опустились ниже уровня безубыточности, но это стало для владельцев танкеров золотым дном.

Для сухогрузов, наоборот, начало года было сложным. Однако быстрое восстановление Китая сыграло на руку рынку.

На Китай приходится 40% мировой торговли сыпучими товарами, в основном из-за импорта железной руды (70% мировой торговли). Государственные меры стимулирования привели к колоссальному росту производительности, а импорт железной руды достиг рекордных значений в первые семь месяцев 2020 года. Это компенсировало снижение активности по всему миру. Поэтому сухогрузы не жалуются на прибыль в этом году.

Ключевой риск для коммерческих компаний заключается в том, что крупные соперники могут подорвать общее сокращение мощностей. Hyundai Merchant Marine, девятая по величине компания в мировой торговой системе, является единственным грузоотправителем, который не стал сокращать свои мощности. Тем самым намекая на то, что правительство Китая не одобряет рост цен на товары и намерено продолжать укрепление своего влияния по всему миру.

Правительства не позволят своим судостроителям прийти в упадок. Китай, Япония и Южная Корея в настоящее время контролируют 90% мирового судостроения. Поэтому они крайне замотивированы на беспрерывную работу верфей — запуск приостановленных верфей слишком дорогой и долгий процесс.

Как известно, управление и поддержка потоков мировой торговли процесс не простой, но, очевидно, что сейчас хорошее время для морского судоходства. А это уже добрый знак для всей мировой торговли.