Аналитики консалтинговой компании NF Group провели исследование рынков качественной складской недвижимости в регионах Центральной Азии, Закавказья и Республике Беларусь. Общий объем складов класса А и B в странах СНГ по итогам I квартала 2023 года составил 3,6 млн кв. м, увеличившись с сентября 2022 года на 9%.

Самыми крупными рынками по объему предложения остаются Беларусь (1,6 млн кв. м складской недвижимости) и Казахстан (1,3 млн кв. м) – суммарно они формируют 80% от общего объема площадей. Во всех странах, за исключением Азербайджана, наблюдается дефицит свободных складских площадей. С сентября 2022 года средневзвешенная ставка аренды складов в разных странах менялась разнонаправленно, однако в среднем для объектов класса B она находится в диапазоне 51–64 $/кв. м/год без НДС. В Беларуси и Казахстане ставка на свободные площади класса A составляет 66 и 116 $/кв. м/год соответственно. Для сравнения: в регионах России ставка аренды в объектах класса A на начало 2023 года составляла 92 $/кв. м/год без НДС. В Московском регионе и Санкт-Петербурге (включая Ленинградскую область) стоимость аренды площадей аналогичного класса была 96 и 99 $/кв. м/год без НДС соответственно.

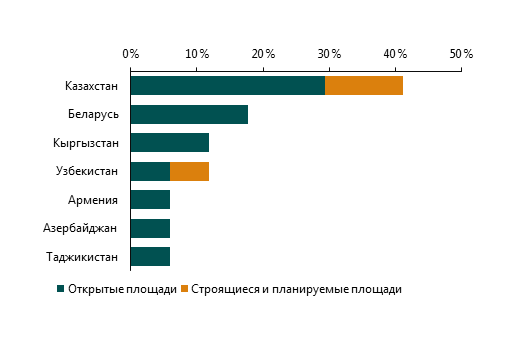

В 2022 году спрос крупных российских компаний и логистических операторов на складские площади в странах СНГ увеличился вдвое и продолжает расти, что подтверждается увеличением числа открытых индустриальных объектов. Лидером по количеству введенных в эксплуатацию и планируемых к строительству складов остается Казахстан – на него приходится около 41% всех анонсированных площадей. Высокий интерес к Казахстану обусловлен инициативами страны по созданию логистических центров на границах с соседними странами – Россией, Китаем, Кыргызстаном, Узбекистаном.

Официальные заявления российских компаний об открытии складских площадей и планах выхода на рынки СНГ, 2022–2023 гг.

- Также в 2022 году был анонсирован ряд крупных проектов и соглашений о сотрудничестве между соседними государствами в области развития транспортной инфраструктуры и логистики. Так, страны Центральной Азии работают над созданием железнодорожного маршрута «Узбекистан – Кыргызстан – Китай», развитием транспортного коридора «Узбекистан – Туркменистан – Иран – Индия», что, в свою очередь, окажет влияние на развитие складского сегмента.

- В большинстве стран основной объем предложения на складском рынке формируют объекты класса B: в каждом втором регионе, без учета Беларуси, их доля превышает 70%. Средневзвешенная ставка аренды для объектов класса B находится в диапазоне 51–64 $/кв. м/год без НДС. В Беларуси и Казахстане ставка на свободные площади класса A составляет 66 и 116 $/кв. м/год соответственно. Средняя стоимость ответственного хранения и оказания 3PL-услуг в Беларуси, Казахстане и Азербайджане составляет 88–99 $/палето-место/год без НДС. Ставка на аналогичные услуги в Кыргызстане, Армении и Узбекистане составляет 130, 137 и 161 $/палето-место/год без НДС соответственно.

- Дальнейшее развитие рынков складской недвижимости в Центральной Азии, Закавказье и Республике Беларусь будет зависеть от появления институциональных инвесторов, заинтересованных в предложении качественного продукта. Реализация программ поддержки со стороны соседних государств в виде создания особых экономических зон, выделения льготных кредитов, субсидирования затрат на инфраструктуру также станет позитивным фактором для развития сегмента.

Ключевые показатели рынков качественной складской недвижимости

Источник: NF Group Research

- В Беларуси в 2022 году было введено в эксплуатацию около 151 тыс. кв. м качественных складских площадей, что является рекордным значением для рынка за последние пять лет. Общий объем складской недвижимости в стране на конец I квартала 2023 года составляет 1,6 млн кв. м. Доля свободных площадей по сравнению с III кварталом прошлого года сократилась на 2,2 п. п., до 2,8%. По итогам марта 2023 года для сдачи в аренду было свободно только 46 тыс. кв. м, однако в большинстве случаев клиентам предлагаются небольшие блоки по 300–2000 кв. м. Средневзвешенная ставка аренды в объектах класса A в Минске и области (не далее 7 км от МКАД) соответствует 66 $/кв. м/год, в объектах класса B – 57 $/кв. м/год. По оценкам NF Group, запрашиваемые ставки 3PL-услуг и ответственного хранения составляют 88 $/палето-место/год без НДС. До конца 2023 года на рынке Беларуси уже запланировано к вводу в эксплуатацию порядка 50–60 тыс. кв. м качественных складских площадей, большая часть из которых приходится на проекты built-to-suit. Исходя из ограниченных объемов строительства, уровень вакансии на рынке продолжит сокращаться, что приведет в перспективе к заметному росту арендных ставок.

- По итогам I квартала 2023 года объем предложения складской недвижимости в Казахстане составляет около 1,3 млн кв. м. При этом свободные площади для аренды отсутствуют. Нехватка площадей связана с низкими объемами ввода спекулятивных объектов на протяжении 10 лет. Из свежих проектов стоит выделить крупный складской комплекс класса A в Астане, построенный в конце 2022 года для компании Ozon (32 тыс. кв. м). Также до конца 2023 года будут введены складские комплексы ILP Group и AIE Logistics. Среди долгосрочных проектов – транспортно-логистический центр на границе с Кыргызстаном и в городе Актобе, финансируемые государством и иностранными инвесторами. Стоит отметить, что на спекулятивные объекты приходится до 54% от общего предложения в стране. Остальные площади построены под нужды собственника и не сдаются в аренду, либо используются логистическими операторами, которые специализируются на услугах ответственного хранения и 3PL-обслуживании.

- В 2022 году в Казахстане наблюдался стремительный рост стоимости аренды – в некоторых проектах до 1,5 раз с начала 2021 года. Только за IV квартал 2022 года ставки аренды выросли на 16%. Средневзвешенная запрашиваемая ставка на площади класса A соответствует 116 $/кв. м/год, на площади класса B – 60 $/кв. м/год. Стоимость хранения одного палето-места в год – $97 без НДС. Дальнейшее развитие рынка Казахстана будет зависеть от объемов строительства качественных объектов. По оценкам экспертов, потребность в качественных складских площадях международного класса в ближайшие пять лет составит порядка 2 млн кв. м, что является минимально необходимым ориентиром по объемам ввода.

В Азербайджане общий объем качественной складской недвижимости на конец I квартала 2023 года составляет 330 тыс. кв. м. Доля предлагаемых в аренду площадей сократилась по сравнению с III кварталом 2022 на 1,7 п. п, до 13,3%. Складской рынок страны на 72% представлен объектами класса B. Средневзвешенная ставка аренды на склады данного формата составляет 52 $/кв. м/год. Все объекты класса A полностью законтрактованы или используются логистическими операторами для оказания 3PL-услуг. Ставка за хранение одного палето-места составляет $99 в год без НДС. Среди строящихся объектов стоит выделить логистический центр ARAZ общей площадью 31 тыс. кв. м и запланированный к строительству складской комплекс компании Gemza Group.

- Объем складского рынка в Узбекистане по итогам I квартала 2023 года составляет порядка 207 тыс. кв. м качественных площадей, из которых доля предлагаемых в аренду не превышает 4,5%. Подавляющее большинство объектов (94%) относятся к классу B. Средневзвешенная запрашиваемая арендная ставка в данном классе составляет 64 $/кв. м/год и сильно зависит от локации предлагаемых площадей. Стоимость хранения палето-места составляет $161 в год без НДС. Качественные площади A класса для сдачи в аренду на рынке практически отсутствуют. Решение вопроса нехватки качественной складской недвижимости является одной из основных задач стратегии развития транспортной системы Узбекистана до 2035 года. В 2022 году работа по созданию сети логистических центров в Ташкенте и его области продолжилась новым соглашением между Узбекистаном и Казахстаном. В рамках него предусмотрено создание в 10 км от Ташкента мультимодального транспортно-логистического центра со складами класса A и A+ общей площадью порядка 248 тыс. кв. м. В период 2023–2026 гг. в рамках проекта планируется построить 22 тыс. кв. м складских площадей. Среди строящихся объектов можно выделить новый корпус Bayer Group (10 тыс. кв. м), в котором будут предлагаться площади класса A и B, а также логистический центр Tashkent Index (20 тыс. кв. м) вместе с прилегающими зданиями формата Light Industrial (порядка 86 тыс. кв. м).

- Объем качественной складской недвижимости Грузии составляет 74 тыс. кв. м. В 2022 году Georgian Logistics Company ввела в эксплуатацию два склада класса B общей площадью 4700 кв. м. Тем не менее, в стране вводится мало качественных площадей, порядка 70% от всего предложения было построено до 2018 года. К концу года свободные складские площади на рынке отсутствуют, причем еще во II квартале 2022 года их доля составляла 7%. В краткосрочной перспективе дефицит на складском рынке Грузии будет сохраняться. Средневзвешенная ставка аренды в объектах класса B, на которые приходится 78% от всего объема складского рынка Грузии, снизилась относительно III квартала 2022 года до 51 $/кв. м/год без НДС. Ключевыми строящимися проектами являются логистический центр компании FedEx Corporation рядом с аэропортом Тбилиси (10 тыс. кв. м) и первый проект в формате Light Industrial на 17 тыс. кв. м.

- Объем предложения складской недвижимости на рынке Армении составляет 72 тыс. кв. м. Все качественные складские объекты начали строиться в стране с 2014 года. Основным их собственником является компания Urban Logistics Services, которая владеет объектами класса A и B общим объемом в 45 тыс. кв. м (62% от общего предложения). В течение 2022 года в стране ввелся лишь один объект компании Wildberries в Ереване площадью 2500 кв. м. Свободные площади для аренды в готовых складских объектах на рынке отсутствуют с III квартала 2022 года. Государство обозначило в перспективе планы строительства трех логистических центров в городах Гюмри, Арарат и Капан. Все объекты предполагается ввести до 2026 года при возможной поддержке Ассоциации экономических зон России.

- В Кыргызстане общий объем предложения складских площадей класса A и B составляет 46 тыс. кв. м. Большая часть объектов (74%) относится к классу B, в то время как склады более высокого качества в регионе представлены лишь одним объектом класса A логистического оператора Smart Logistic, который использует данные площади для оказания 3PL-услуг. По итогам I квартала 2023 года средневзвешенная рыночная ставка аренды для объектов класса B в регионе составляет 60 $/кв. м/год без НДС. В стране наблюдается дефицит свободных площадей. В течение 2023 года к росту активности на рынке может привести завершение строительства нескольких объектов класса A – 2-й и 3-й очередей складского комплекса Smart Logistic (по 7 тыс. кв. м каждая) и собственного склада фармацевтической компании «Неман-Фарм» (12 тыс. кв. м). Таким образом, прогнозируемый объем ввода до конца 2023 года составляет не менее 26 тыс. кв. м.

- По итогам I квартала 2023 года в Таджикистане площадь качественной складской недвижимости составляет 10 тыс. кв. м. Все склады класса B используются уже более пяти лет. Необходимость формирования складского рынка, в частности – сети транспортно-логистических центров, обозначена на государственном уровне и постепенно реализовывается на практике. Так, Таджикистан участвует в проекте Азиатского Банка Развития по созданию в городе Худжант регионального Центра логистики и торговли в рамках экономического коридора «Шымкент — Ташкент – Худжант», а также сотрудничает с Саудовской Аравией по формированию логистического хаба для совместной торговли.